Überschussbeteiligung: Das sollten Sie unbedingt wissen

Sie fragen sich vielleicht, warum ich heute ein Thema aufgreife, das die klassische Lebens- und Rentenversicherung (kurz „Klassik“) betrifft. Schließlich ist sie doch ein Auslaufmodell …

Nun, in den heutigen, sogenannten modernen Lebensversicherungen steckt häufig noch ziemlich viel Klassik. Zudem betrifft die Überschussbeteiligung auch nicht nur die Klassik. Und letztlich besteht der Bestand eines Lebensversicherers oft auch noch aus ziemlich viel Klassik.

Die Überschussbeteiligung betrifft also Neu- und Bestandsgeschäft und ist für alle Lebensversicherungen relevant. Genug Gründe, um sich mit der Überschussbeteiligung zu beschäftigen.

Mein heutiger Klartext-Artikel sorgt dafür, dass das Thema Überschussbeteiligung für Sie kein Buch mit sieben Siegeln bleibt.

Was ist eine Überschussbeteiligung?

Die Überschussbeteiligung ist eine Art Gewinnbeteiligung. Durch sie beteiligt ein Lebensversicherer seine Kunden am Gewinn. Nach dem Versicherungsvertragsgesetz1 hat jeder Vertrag einen Anspruch auf eine Überschussbeteiligung, soweit dieser Anspruch nicht ausdrücklich und transparent im Vertrag ausgeschlossen ist. Die Details zur Überschussbeteiligung sind zwischen dem Lebensversicherer und dem Kunden vertraglich geregelt.

Warum gibt es eine Überschussbeteiligung?

Ein Lebensversicherer geht bei Spar-, Renten- und auch Risikoversicherungen sehr langfristige Verträge ein. Die Laufzeiten können durchaus 30 Jahre und länger betragen. Dabei garantiert der Versicherer dem Kunden fest vereinbarte künftige Leistungen. Im Gegenzug zahlt der Kunde entweder einmalig oder laufend einen vereinbarten Beitrag, mit dem er zur Finanzierung des Leistungsversprechens beiträgt.

Bei der Kalkulation der Beiträge trifft der Lebensversicherer bestimmte Annahmen über die Zukunft. Dies betrifft beispielsweise die Renditen der Kapitalanlagen am Kapitalmarkt, die Sterblichkeit innerhalb des Versicherungsbestands und die Kosten für die Vertragsverwaltung.

Ein Lebensversicherer ist dazu verpflichtet, bei dieser Kalkulation vorsichtig zu sein. Das bedeutet: Er rechnet bei seinen Annahmen einen Sicherheitspuffer ein, damit er mit einer sehr hohen Wahrscheinlichkeit seinen Leistungen künftig nachkommen kann.

Der Lebensversicherer soll für die Entwicklungen am Kapitalmarkt keine zu optimistischen Annahmen treffen. Daher darf er zur Bestimmung der Kapitalgarantie bei der Klassik nur den maximal zulässigen Rechnungszins (Höchstrechnungszins) verwenden. Dieser wird zu Vertragsbeginn festgelegt und gilt dann für die gesamte Laufzeit.

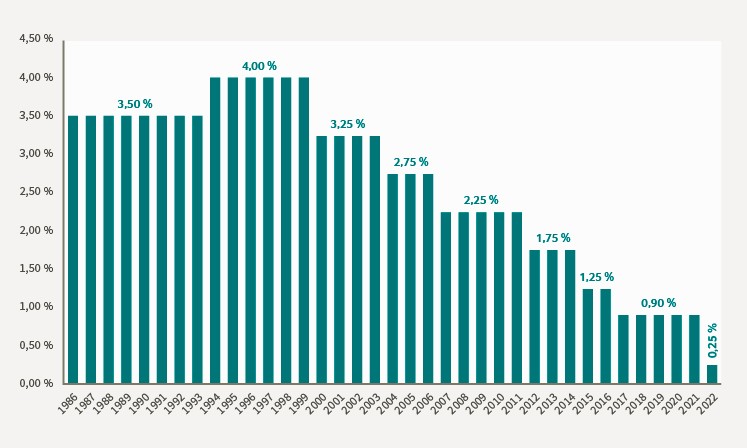

In Grafik 1 sehen Sie die historische Entwicklung des Höchstrechnungszinses. Das zeigt eindrucksvoll, wie die fallenden Zinsen am Kapitalmarkt über die Zeit ihre Spuren hinterlassen haben. Mit aktuell 0,25 % p. a. ist der Höchstrechnungszins meilenweit von dem einstigen Höchstwert von 4 % p. a. entfernt.

Der Lebensversicherer benötigt den Sicherheitspuffer nicht bei einer erwartungsgemäßen Entwicklung, beispielsweise bei den Kapitalmärkten oder der Sterblichkeit im Bestand. Er fließt als Gewinn an den Lebensversicherer. Da die Kunden diesen Gewinn finanziert haben, sind Lebensversicherer gesetzlich dazu verpflichtet, einen Großteil dieses Gewinns an die Kunden zurückzugeben.

Wie hoch die Überschussbeteiligung bei einem Vertrag sein wird, wissen beim Abschluss weder der Lebensversicherer noch der Kunde. Es handelt sich bei der Überschussbeteiligung deshalb um eine Leistung, die nicht garantiert werden kann. Aus diesem Grund weist der Versicherer im Versorgungsvorschlag bei den üblichen Hochrechnungen darauf hin.

Wie wird die Überschussbeteiligung ermittelt?

Die Überschussbeteiligung und die individuelle Zuordnung zu einem Vertrag sind gesetzlich geregelt. Das Gesetz sieht vor, dass jeder Kunde verursachungsgerecht beteiligt werden muss. Das bedeutet: Ein Kunde wird so hoch an den Überschüssen beteiligt, wie er durch die Beiträge zur Entstehung des Gewinns beigetragen hat.

Die Mindestzuführungsverordnung2 bestimmt, wie hoch der Anteil der Kunden am Überschuss mindestens sein muss.

Der Lebensversicherer legt den Überschuss jährlich fest. Basis dafür ist sein handelsrechtlicher Jahresabschluss. Der für den gesamten Bestand zur Verfügung stehende Überschuss wird dann verursachungsgerecht auf Teilbestände verteilt. Wichtige Kriterien bei der Unterteilung in die Teilbestände sind beispielsweise der garantierte Rechnungszins und die verwendeten Sterbetafeln. Das Ziel: Den Gesamtbestand so aufzuteilen, dass die einzelnen Teilbestände aus Verträgen bestehen, die in etwa gleichermaßen zum gesamten Überschuss beigetragen haben.

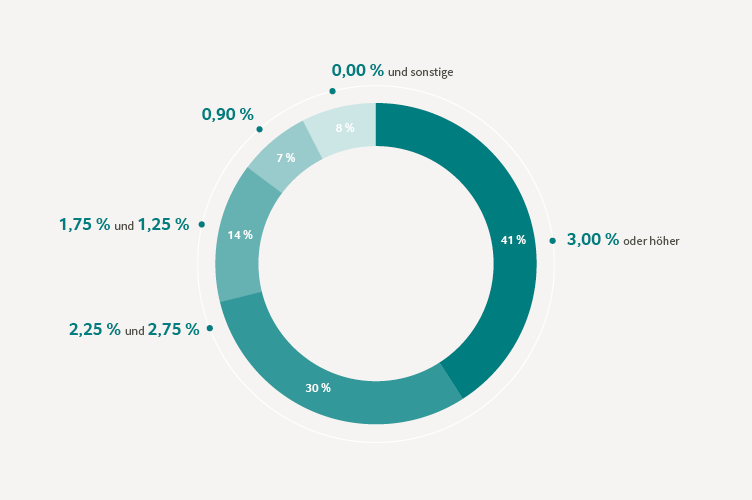

Grafik 2 teilt die branchenweite Deckungsrückstellung3 der Klassik in verschiedene Rechnungszins-Generationen auf. Über 70 % der klassischen Deckungsrückstellung entfällt auf Verträge mit einem Rechnungszins von über 2 %.

Jedes Jahr legt der Lebensversicherer fest, welcher Anteil des Überschusses im Folgejahr an die Kunden ausgeschüttet und welcher für die Zukunft zurückgelegt werden soll. Dabei beachtet er einerseits die Überschüsse, die im vergangenen Jahr neu angefallen sind. Zum anderen berücksichtigt er die Überschüsse aus den Vorjahren, die bisher noch nicht zugeteilt wurden. Die Festlegung der Überschüsse beinhaltet demnach eine gehörige Portion an Unternehmenspolitik sowie eine taktische Wettbewerbs-Komponente.

Wie leistet der Versicherer die Überschussbeteiligung?

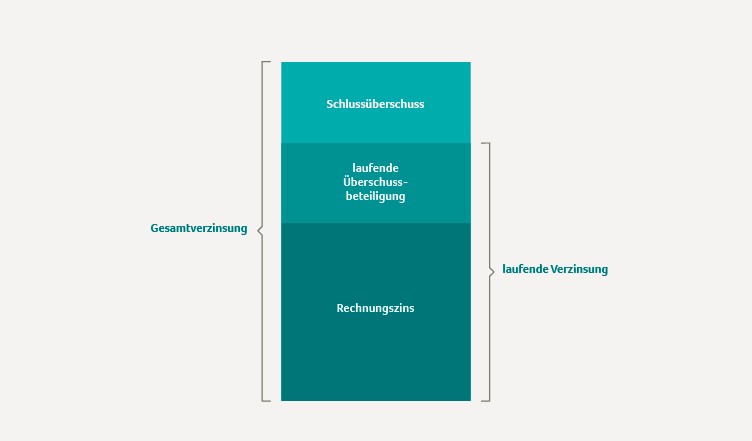

Die Kunden werden bei der Klassik über zwei Wege am Überschuss beteiligt: Zum einen über die laufende Überschussbeteiligung. Diese Beteiligung ist unwiderruflich, sobald sie zugeteilt („deklariert“) wurde. Das bedeutet, dass der Kunde diese dann sicher hat. Die Summe aus der laufenden Überschussbeteiligung und dem Rechnungszins bezeichnet man als laufende Verzinsung. Diese erhält der Kunde in jedem Fall.

Neben der laufenden Überschussbeteiligung gibt es eine weitere Beteiligung, die dem Kunden zum Ablauf der Versicherung (Kapitalversicherung) oder zum Rentenbeginn (Rentenversicherung) in Aussicht gestellt wird: die sogenannte Schlussüberschussbeteiligung. Sie steht bis zu ihrer Auszahlung jedoch noch unter diesem Vorbehalt: Sie wird nur dann vollständig ausgezahlt, wenn der im Beitrag einkalkulierte Sicherheitspuffer auch künftig die Schwankungen ausgleichen kann. Wenn dies nicht der Fall ist, kann der Lebensversicherer die Schlussüberschussbeteiligung zum Ausgleich der Schwankungen heranziehen.

Sterben beispielsweise mehr Personen im Bestand als vorsichtig kalkuliert wurde, kann die Schlussüberschussbeteiligung dazu verwendet werden, die höher erwarteten Leistungen zu finanzieren. Die Schlussüberschussbeteiligung kann demnach ganz oder teilweise entfallen.

Die Summe aus der laufenden Verzinsung und den Schlussüberschüssen bezeichnet man als Gesamtverzinsung. Grafik 3 fasst die Begriffe zusammen.

Wovon hängt die Überschussbeteiligung ab?

Wie hoch die Überschussbeteiligung bei der Klassik ist, hängt davon ab, wie sich die Annahmen des Lebensversicherers und die tatsächliche Entwicklung der Kalkulationsgrundlagen zueinander verhalten. Die drei zentralen Kalkulationsgrundlagen sind die Entwicklung des Kapitalmarkts, die Biometrie und die Kosten.

Entwicklung des Kapitalmarkts

Anders als bei der fondsgebundenen Lebensversicherung verwaltet der Versicherer bei der Klassik die Kapitalanlagen selbst. Die Kundengelder investiert er dann nach seiner Anlagestrategie. Die beiden nachfolgenden Grafiken geben Einblicke in die Kapitalanlagen der deutschen Lebensversicherer.

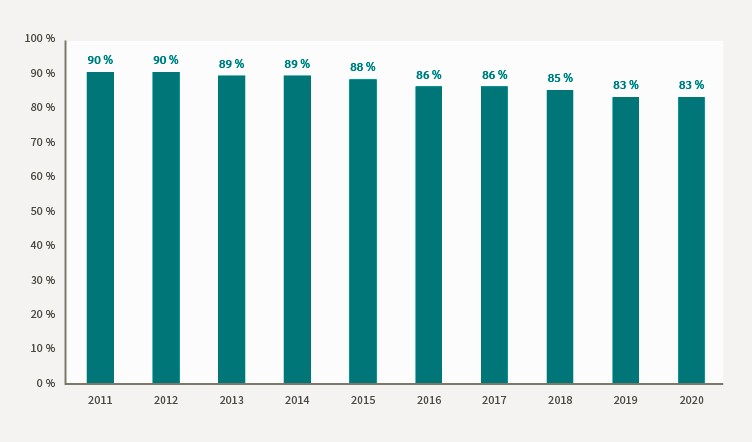

In der Grafik sehen Sie den Anteil der festverzinslichen Wertpapiere über die Zeit. Auch Ende 2020 lag dieser noch deutlich über 80 %. In der folgenden Grafik sehen Sie die branchenweite Asset-Allokation Ende 2020. Diese eher defensive Kapitalanlage-Strategie zeigt Ihnen die Notwendigkeit, dass der Lebensversicherer die Garantien im Bestand erwirtschaften muss.

Grafik 2 hat Ihnen schon gezeigt, dass ein Großteil der klassischen Deckungsrückstellung auf Rechnungszinsen von 2 % und mehr basiert. Der Erfolg der Anlagestrategie und die Aktivitäten des Lebensversicherers bei der Verwaltung der Kapitalanlagen führen zum sogenannten Kapitalanlage-Ergebnis.

Biometrie

Bei der Klassik ist die Sterblichkeit das zentrale biometrische Risiko. Dabei ist entscheidend, wie viele Sterbefälle über die Zeit tatsächlich im Bestand eintreten. Gibt es während der Sparphase weniger beziehungsweise während der Rentenphase mehr Sterbefälle als vorsichtig kalkuliert, entstehen Gewinne. Diese Gewinne fließen in das sogenannte Risiko-Ergebnis.

Kosten

Die dritte wichtige Kalkulationsgrundlage sind die Kosten. Hier zeigt sich die Effizienz des Versicherers bei der Verwaltung der Verträge. Sind die tatsächlichen Kosten für die Verwaltung niedriger als die vorsichtig kalkulierten, entstehen Gewinne. Diese fließen in das sogenannte übrige Ergebnis.

Die Mindestzuführungsverordnung regelt, wie viel der Gewinne mindestens an das Kollektiv gehen muss – also an den Bestand der Kunden.

Vereinfacht sind dies mindestens 90 % des Kapitalanlage-Ergebnisses sowie mindestens 90 % des Risiko-Ergebnisses, sofern beide Ergebnisse in Summe positiv sind. Das bedeutet: Die Ergebnisse aus der Kapitalanlage und der Biometrie können miteinander verrechnet werden. Dies kann zum Beispiel der Fall sein, wenn der Versicherer seinem Bestand aufgrund der ausgesprochenen Garantie mehr zuführen muss, als er mit seinen Kapitalanlagen erwirtschaftet hat. Er wird dann sein negatives Kapitalanlage-Ergebnis mit seinen Gewinnen aus der Biometrie verrechnen. Die Möglichkeit der Verrechnung wurde im Jahr 2014 im Rahmen des Lebensversicherungsreformgesetz4 eingeführt.

Neben Kapitalanlage- und Risiko-Ergebnis muss der Kunde nach der Mindestzuführungsverordnung mindestens mit 50 % am „übrigen Ergebnis“ (wenn positiv) beteiligt werden.

Wo finden Sie Informationen zur Überschussbeteiligung?

Ein wichtiger Gradmesser für die Überschussbeteiligung ist der aktuelle Stand im Neugeschäft. Genauso spannend: Betrachten Sie auch die Entwicklung der Überschussbeteiligung der einzelnen Lebensversicherer im Neugeschäft über die letzten Jahre. Es gibt zahlreiche Webseiten, die Ihnen einen kompakten Überblick über die ganze Branche geben.5

Grafik 5 zeigt Ihnen die historische Entwicklung der laufenden Verzinsung von klassischen Rentenversicherungen im Neugeschäft. Sie sehen, wie die fallenden Zinsen am Kapitalmarkt über die Zeit ihre Spuren bei der laufenden Verzinsung hinterlassen haben.

Für Bestandskunden ist nicht die Überschussbeteiligung im Neugeschäft entscheidend, sondern die Überschussbeteiligung für Verträge im Bestand. Informationen dazu finden Sie hier: auf der Webseite des Lebensversicherers, in seinem aktuellen Geschäftsbericht oder in den konkreten Informationen zum Vertrag im Rahmen der jährlichen Mitteilung.

Wie wird die Überschussbeteiligung im Vertrag verwendet?

Die zugeteilten Überschüsse werden den einzelnen Kunden wie vertraglich vereinbart gutgeschrieben. Die Details sind in den Allgemeinen Versicherungsbedingungen geregelt. Bei einer Rentenversicherung wird die laufende Überschussbeteiligung in der Sparphase dem Vertragsguthaben zugeteilt. Sie erhöht damit das Guthaben des Vertrags. Deshalb beeinflusst sie unmittelbar das Vertragsguthaben und erhöht die mögliche Kapitalzahlung am Ende der Laufzeit.

Die Schlussüberschüsse erhöhen ebenfalls das Kapital am Ende der Laufzeit. Sie stehen jedoch bis zum Ende unter diesem Vorbehalt: Sie sind erst sicher, wenn der Kunde sie auch tatsächlich zugeschrieben bekommt.

Wählt der Kunde die Rente, fließt das gesamte Kapital inklusive der zugeschriebenen Schlussüberschüsse in die Rentenberechnung.

Während der Rentenphase sorgen dann Überschüsse für Rentensteigerungen. Im Rentenbezug ist deshalb weiter entscheidend: die Entwicklung des Kapitalmarkts, die Entwicklung der Sterblichkeit im Bestand sowie die Verwaltungseffizienz des Lebensversicherers.

Was passiert, wenn die Kalkulationsgrundlagen von der Realität eingeholt werden?

Die tatsächlichen Kalkulationsgrundlagen können deutlich von den ursprünglichen Annahmen des Lebensversicherers abweichen. Ein Beispiel: Sterben bei einer Todesfallversicherung viel weniger Personen als vom Lebensversicherer kalkuliert, sind diese Abweichungen positiv. Es entstehen Gewinne beim Lebensversicherer. Diese werden dann über die Überschussbeteiligung an die Bestandskunden weitergegeben.

Sterben dagegen wesentlich mehr Personen als kalkuliert, sind die Abweichungen negativ. Der Sicherheitspuffer in der Annahme ist aufgebraucht und der Versicherer muss viel mehr Leistungen auszahlen, als er ursprünglich kalkuliert hat.

Der Versicherer muss in diesem Fall nach dem sogenannten Imparitätsprinzip6 bei der Berechnung der Deckungsrückstellung die bewerteten Annahmen nutzen, die nach aktueller Einschätzung ausreichend sind. Er muss demnach die künftig höheren Leistungen in seiner Deckungsrückstellung berücksichtigen. Dazu muss er sie entsprechend erhöhen. Die Deckungsrückstellung wird auch als Reserve definiert. Aus diesem Grund wird diese Erhöhung auch als Nachreservierung bezeichnet. Diese gab es bereits in der Vergangenheit.

Fall 1: steigende Lebenserwartung

Die Vergangenheit zeigt Folgendes: Bei Rentenversicherungen haben die ursprünglich verwendeten Annahmen über die Sterblichkeit die tatsächliche Steigerung der Lebenserwartung im Bestand der Versicherten nicht ausreichend abgebildet. Menschen leben länger beziehungsweise sie sterben weniger früh. Dieser Trend bedeutet bei einer Rentenversicherung, dass der Lebensversicherer künftig mehr Rentner im Bestand hat, an die er Renten auszahlen muss. Und das auch noch viel länger als kalkuliert.

Auf Basis der ursprünglichen Annahmen war die Deckungsrückstellung der Versicherer für künftige Leistungen nicht mehr ausreichend. Im Neugeschäft musste er deshalb ab 2004 bei Rentenversicherungen neue, vorsichtigere Annahmen zur Sterblichkeit verwenden. Die Folge: Die garantierten Leistungen im Neugeschäft sanken deutlich. Für Bestandskunden mussten die Versicherer die Deckungsrückstellungen erhöhen.

Fall 2: niedrige Zinsen

Die Niedrigzins-Phase hält seit Jahren an. Deshalb wurde der maximal zulässige Rechnungszins im Neugeschäft laufend gesenkt (siehe Grafik 1). Längst sind die Zinsen am Kapitalmarkt weit unter die früheren Rechnungszinsen von 3,5 % oder 4,0 % gesunken. Angesichts dieser schon länger andauernden Niedrigzinsen sind Lebensversicherer dazu verpflichtet, ihre Deckungsrückstellungen zu erhöhen. Die Erhöhung heißt in Fachkreisen „Zinszusatzreserve“. Lebensversicherer bilden seit 2011 diese zusätzliche Reserve, um auch in Zeiten weiter niedriger Zinsen die hohen Garantien von früher erfüllen zu können.

In beiden Fällen mussten also Versicherer in der Vergangenheit bereits branchenweit die Deckungsrückstellung erhöhen. Entsprechend höher ist der Aufwand in der Gewinn- und Verlustrechnung des Lebensversicherers. Dadurch fällt der Gewinn kleiner aus, der mit der Überschussbeteiligung an die Kunden weitergeben werden kann.

Wenn also die Deckungsrückstellung im Rahmen einer Nachreservierung erhöht werden muss, vermindert dieser zusätzliche Aufwand den Gewinn. Und damit auch die Überschussbeteiligung für die Kunden.

Wird die höhere Deckungsrückstellung vom Versicherer dann doch nicht benötigt, kann sie aufgelöst werden. Dabei entsteht ein Gewinn, der mit der Überschussbeteiligung an den Bestand verteilt werden kann. Aber auch wenn die höhere Rückstellung tatsächlich benötigt wird, kommt sie letztendlich dem Kollektiv zugute.

Mit dem heutigen Artikel haben wir uns mit den Basics zur Überschussbeteiligung vertraut gemacht. Wir sind damit nun optimal gerüstet, um uns im nächsten Artikel der Überschussbeteiligung bei den verschiedenen Spar-, Renten- und Risikoprodukten zu widmen. Bleiben Sie dran!

Quellen & Anmerkungen

1 Konkret geht es um den Paragrafen 153 des Versicherungsvertragsgesetzes. Den genauen Wortlaut finden Sie hier: https://dejure.org/gesetze/VVG/153.html

2 Die aktuelle Version der Mindestzuführungsverordnung finden Sie hier: https://www.gesetze-im-internet.de/mindzv_2016/

3 Die Deckungsrückstellung ist der Wert der gesamten Verpflichtungen aus den laufenden Verträgen im Bestand. Sie ist der wichtigste Schuldposten auf der Passivseite der Bilanz von Lebensversicherern. Damit die Versicherer die ausgesprochenen Garantien dauerhaft sicherstellen können, müssen sie nach dem Handelsgesetzbuch und der Deckungsrückstellungsverordnung Rückstellungen bilden. Die Deckungsrückstellung wird unter anderem durch die Beiträge der Kunden finanziert.

4 Die aktuelle Version des Lebensversicherungsreformgesetz finden Sie hier: https://www.buzer.de/gesetz/11254/index.htm

5 Policen Direkt stellt dafür beispielsweise auf ihrer Webseite eine Übersicht zur Verfügung. Diese finden Sie hier: https://www.policendirekt.de/ratgeber/gewinnbeteiligung-aller-lebensversicherungen/

6 Das Imparitätsprinzip entspricht dem Grundsatz der kaufmännischen Vorsicht und dient dem Gläubigerschutz. Der Grund: Noch nicht realisierte Gewinne müssen ignoriert, noch nicht eingetretene Verluste müssen aber berücksichtigt werden.