15 Jahre Markt-Präsenz: Was haben Select-Produkte in Sachen Performance geliefert?

Das Select-Produkt gehört zur Gattung „Moderne Klassik“. Auch bei einem Select-Produkt ist das gesamte Vertragsguthaben des Kunden im konventionellen Sicherungsvermögen des Lebensversicherers („Deckungsstock“) angelegt. Damit hängt ein Select-Produkt genauso am Tropf von Garantiezins und Überschussbeteiligung wie jedes andere Klassik-Produkt auch. Lediglich die Verwendung der Überschussbeteiligung kann unterschiedlich sein.

Bei einem Select-Produkt entscheidet der Kunde jedes Jahr aufs Neue, was mit seiner Überschussbeteiligung geschehen soll. Er kann sie wie bei einer Klassik als „verzinsliche Ansammlung“ einfach seinem Vertragsguthaben zuführen. Auch die Überschussbeteiligung wird dann im Deckungsstock des Lebensversicherers klassisch angelegt.

Der Kunde hat aber auch die Möglichkeit, seine Überschussbeteiligung in eine Beteiligung am Kapitalmarkt einzutauschen. In diesem Fall wird seine Überschussbeteiligung in spezielle Finanzprodukte, sogenannte Derivate, investiert. Mit diesen Finanzprodukten partizipiert der Kunde entweder an einem der bekannten Indizes, wie zum Beispiel DAX oder EURO STOXX 50, oder an einem vom Lebensversicherer „selbstgestrickten“ Index. Die möglichen Erträge aus dieser Kapitalmarktpartizipation fließen dem Vertragsguthaben zu und werden ebenfalls klassisch im Deckungsstock des Lebensversicherers angelegt.

Bescheidene Performance im Jahr 2022

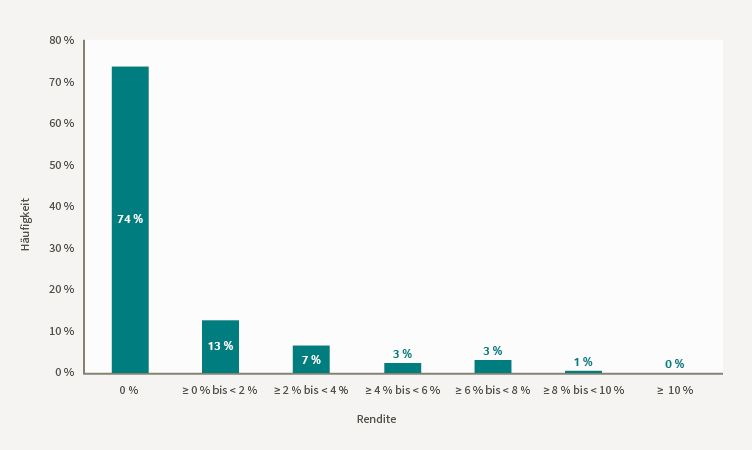

Werfen wir einen Blick auf die Performance der Select-Produkte im Jahr 2022. Welche Rendite hat die Partizipation am Kapitalmarkt gebracht?

Leider gab es für die Kunden bei vielen Anbietern sehr viele „Nuller-Jahre“. Das sind Jahre, in denen die Kapitalmarktpartizipation, also die Anlage der Überschussbeteiligung in Derivate, eine Rendite von 0 % bringt. In einem Nuller-Jahr haben die Kunden, die die Überschussbeteiligung gegen die Kapitalmarktpartizipation eingetauscht haben, ihre gesamte Überschussbeteiligung verloren.

Grafik 1 zeigt die Verteilung der Renditen aus der Kapitalmarktpartizipation für das Jahr 2022. Sie sehen, dass in mehr als 70 % der Fälle die Rendite 0 % beträgt. In mehr als 70 % der Fälle gab es also ein Nuller-Jahr. Aber auch in den anderen Fällen war die Rendite nicht berauschend.

Im Durchschnitt aller Anbieter betrug die Rendite aus der Kapitalmarktpartizipation für das Jahr 2022 lediglich 0,72 %. Damit liegt die durchschnittliche Rendite aus der Kapitalmarktpartizipation sogar noch unter der niedrigsten für das Jahr 2022 deklarierten Überschussbeteiligung bei der „normalen“ Klassik. Wohl dem Kunden, der für das Jahr 2022 die Überschussbeteiligung und nicht die Kapitalmarktpartizipation gewählt hat.

Sehr durchwachsene Performance seit Produkteinführung

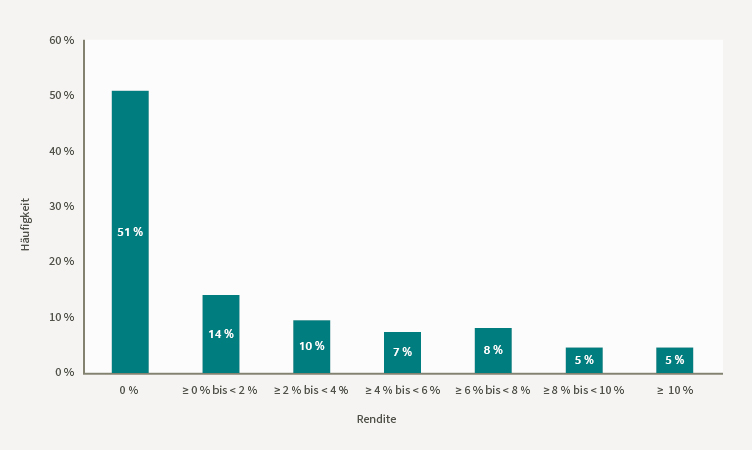

Select-Produkte sind seit dem Jahr 2007 auf dem deutschen Lebensversicherungsmarkt vertreten. In den letzten Jahren waren branchenweit vermehrt „Nuller-Jahre“ zu beobachten. Grafik 2 zeigt die Verteilung der Renditen aus der Kapitalmarktpartizipation seit dem Jahr 2007.

Sie sehen, dass in mehr als 50 % der Fälle die Rendite bei 0 % lag. Seit der Einführung der Select-Produkte im Jahr 2007 gab es also in mehr als der Hälfte der Fälle ein Nuller-Jahr.

Es wäre interessant zu wissen, wie sich die Bestandskunden in den letzten Jahren entschieden haben (Überschussbeteiligung oder Kapitalmarktpartizipation) und wie gut sie damit gefahren sind. Aber das wird wohl auf ewig das Geheimnis der Lebensversicherer bleiben.

Die Häufung von Nullrunden in den letzten Jahren ist zum einen auf die niedrige Überschussbeteiligung zurückzuführen, zum anderen aber auch auf das Zusammenspiel der Derivate und der jeweiligen Indizes. So mag es zwar schön sein, wenn ein Kunde zu 100 % oder mehr an einem Index partizipiert. Wenn der Index aber keine Performance aufweist, ist dem Kunden damit nicht geholfen.

Aufgrund der schwachen Performance der letzten Jahre stehen Select-Produkte im Neugeschäft derzeit weniger im Fokus. Für die Bestandskunden, die sich regelmäßig mit Nullrunden zufriedengeben müssen, ist das aber natürlich kein Trost.

In meinem Klartext-Artikel „Select-Produkte – Der (vermeintliche) Heilige Gral der Altersvorsorge“ habe ich die Select-Produkte etwas ausführlicher dargestellt.

Select-Produkte sind keine Indexpolicen

Eine Bitte noch zum Schluss: In den 90er Jahren und bis ins erste Jahrzehnt des neuen Jahrtausends wurden im Neugeschäft sogenannte Indexpolicen als Alternative zu Klassik und FLV angeboten. Diese Indexpolicen dürfen nicht mit den Select-Produkten verwechselt werden. Im Gegensatz zu den Select-Produkten sind Indexpolicen zu 100 % nicht im Deckungsstock veranlagt.

Im aktuellen Marktumfeld mit steigenden Zinsen kann mit Indexpolicen auch bei den üblichen Kosten einer Lebensversicherung wieder mehr als die Bruttobeiträge garantiert werden. Dies ist mit den derzeit marktüblichen Produkten vom Typ „Hybrid“ und „Select“ bei Weitem nicht möglich.

Mehr zur Zeitenwende in der Produktentwicklung in meinem Klartext-Artikel.