Die All-Risk-Police: Game-Changer in der Lebensversicherung

Die Produktentwickler haben auch bei den Risikoversicherungen zugeschlagen. Es herrscht mittlerweile ein wahrer Dschungel an Tarifen und Produktvarianten auf dem Markt vor. Längst kommt der Vermittler in dem Dickicht aus Berufsgruppen, Leistungsauslösern und Besonderen Bedingungen ohne Produktratings und Produktvergleiche nicht mehr aus.

In der Tat variieren bei ein und derselben Produktgattung, zum Beispiel einer Grundfähigkeitsversicherung, das Produktdesign und das Leistungsspektrum von Anbieter zu Anbieter teils enorm. Mich beschleicht bei den ganzen Produktneuerscheinungen der letzten Jahre jedoch das Gefühl, dass es sich nur um Fassadenmalerei und eine Optimierung in der 5. Nachkommastelle handelt.

Der richtig große Wurf bei Risikoversicherungen steht seit Jahren aus. Dabei wartet mit der All-Risk-Police das „nächste große Ding“ schon vor der Tür der Lebensversicherer. Moderne Technologie erlaubt zudem neue Ansätze bei der Kundeninteraktion und -betreuung. Und dies ist nicht nur für den Versicherer gut, sondern auch für den Kunden.

Die bunte Welt der Risikoversicherungen

Risikoversicherungen sind Lebensversicherungen, die die finanziellen Folgen beim Eintreten von bestimmten biometrischen Risiken abfedern. Zu den biometrischen Risiken zählt zum Beispiel das Risiko, dass man stirbt oder aufgrund eines Unfalls körperlich langfristig beeinträchtigt ist.

Das Leistungsspektrum von Risikoversicherungen ist sehr vielfältig. Sie decken heute mehr als nur den Todesfall oder einen Unfall ab. Zu den üblichen Leistungsauslösern gehören bestimmte schwere Erkrankungen oder auch der Verlust von bestimmten Grundfähigkeiten.

Auch das biometrische Risiko, dass man aus physischen oder psychischen Gründen gar nicht mehr arbeiten kann, die sogenannte Berufsunfähigkeit, kann abgedeckt werden. Denn nicht mehr arbeiten zu können, bedeutet, für die restliche Lebenszeit auf Einnahmen aus Arbeit verzichten zu müssen. Neben einer deutlichen Änderung des gewohnten Lebensstandards und Lebensstils kann eine Berufsunfähigkeit auch existenzbedrohend sein.

Aber nicht nur die Welt der Risikoversicherungen an sich ist vielfältig und bunt. Auch innerhalb der gleichen Produktgattung, zum Beispiel der Berufsunfähigkeitsversicherung, sind die Unterschiede zwischen den Produkten der Anbieter enorm. Eine Beratung mit einem detaillierten Produktvergleich ist absolut ratsam.

Der Lebensversicherer als Plattform für den Ausgleich im Kollektiv

Zugegeben, „alle für einen“ klingt etwas kitschig, ist aber das Fundament der Versicherungsbranche. Genau auf diesem Motto basiert der sogenannte „Ausgleich im Kollektiv“.

Wenn man den Zinseszinseffekt als das 8. Weltwunder sieht, dann kann man getrost den Ausgleich im Kollektiv als das 9. Weltwunder bezeichnen.

Der Ausgleich im Kollektiv sorgt dafür, dass das Risiko eines Einzelnen auf die Schultern einer breiten Masse übertragen wird. Das für ein Individuum kaum oder nicht tragbare individuelle Risiko, zum Beispiel einer Berufsunfähigkeit, wird dann für „kleines Geld“ tragbar.

Jeder im Kollektiv zahlt seinen Beitrag in einen „Gemeinschaftstopf“ und das gesammelte Geld wird an den bzw. die vom Schaden Betroffenen ausgezahlt.

Ein Versicherer ist dabei die Service-Plattform, die einem Individuum den Zugang zum Ausgleich im Kollektiv ermöglicht. Diese Service-Plattform übernimmt die Administration des Kollektivs, kümmert sich um das Management der Versicherungsrisiken und um die Kapitalanlagen.

So kommt der Preis einer Risikoversicherung zustande

Betrachten wir eine einjährige Todesfallversicherung, die im Leistungsfall an den Leistungsempfänger die einmalige Leistung von 100.000 € auszahlt. Betrachten wir zudem einen 40-jährigen Mann und nehmen wir an, dass dieser mit einer Wahrscheinlichkeit von 0,1 % während des nächsten Jahres sterben wird.

Angenommen, der Lebensversicherer versichert nun genau 1.000 40-jährige Männer. Dann weiß er, dass am Ende des Jahres statistisch gesehen ein Mann aus seinem Kollektiv an 40-jährigen Männern gestorben sein wird.

Jetzt kommt der Ausgleich im Kollektiv ins Spiel: Wenn nun jeder der 1.000 Männer zu Beginn des Jahres 100 € in den Gemeinschaftstopf legt, dann können die Begünstigten des einen Mannes, der im Laufe des Jahres tatsächlich stirbt, die Todesfallleistung von 100.000 € in Empfang nehmen.

In der Realität ist die Preisfindung etwas komplexer: Zum einen kommen Kosten für die Verwaltung und den Vertrieb der Versicherung hinzu. Die Versicherer sind zudem angehalten, Sicherheitspuffer in ihre Annahmen zu den Sterbewahrscheinlichkeiten zu integrieren. Beides sorgt für einen höheren Preis. Letztlich haben heute auch zum Beispiel der Raucherstatus und der Body-Mass-Index der versicherten Person einen Einfluss auf den Preis. Und natürlich auch das Alter: Für einen 20-jährigen Mann ist die einjährige Absicherung gegen Todesfall günstiger als für einen 40-jährigen, da für Letzteren die Wahrscheinlichkeit, innerhalb des Jahres zu sterben, höher ist.

Während eine Todesfallversicherung und der Leistungsauslöser „Tod“ relativ einfach sind, ist ein Produktvergleich bei den anderen Risikoversicherungen schwieriger. Die Leistungsauslöser können sehr unterschiedlich definiert sein und dieser Unterschied macht sich bei den einzelnen Produkten der Anbieter im Preis bemerkbar.

Der Preis für die Absicherung eines biometrischen Risikos ergibt sich aus dem genauen Leistungsspektrum des Produkts und den Annahmen des Lebensversicherers zu den möglichen zukünftigen Leistungsfällen in seinem Bestand.

Liegt der Preis – bei sonst identischer versicherter Person – bei einem Produkt niedriger, kann das folgende Gründe haben: Das günstigere Produkt sichert einfach weniger Risiken ab und/oder der Versicherer hat weniger Sicherheitspuffer in seine Annahmen eingerechnet, also weniger vorsichtig kalkuliert.

Weniger Sicherheitspuffer und weniger Leistungen ergeben grundsätzlich einen niedrigeren Preis.

Gibt es im Bestand weniger Leistungsfälle als kalkuliert, entstehen beim Lebensversicherer Überschüsse. Diese werden zu einem großen Teil an das Kollektiv der versicherten Personen zurückgegeben. In meinem vorherigen Klartext-Artikel zur Überschussbeteiligung habe ich die bei Risikoversicherungen übliche Form der Beitragsverrechnung im Detail erläutert und erklärt, worauf hier besonders geachtet werden muss.

Es geht um mehr als nur die Geldleistung

Tritt nun ein möglicher Leistungsfall ein, so wird dieser vom Lebensversicherer geprüft. Nach der Fallprüfung wird im positiven Fall die vereinbarte Leistung gezahlt. Hier existieren zahlreiche Mythen und Erzählungen von den zahlungsunwilligen Lebensversicherern. Praktisch jeder kennt jemanden in seinem Freundeskreis, der wiederum jemanden kennt, bei dem ein Versicherer trotz völlig eindeutigem Schadenfall nicht geleistet hat. Tatsächlich handelt es sich hierbei um eine stark verzerrte Wahrnehmung, die mit den harten Fakten, sprich Statistiken, nichts zu tun hat. Ich komme gleich noch darauf zurück.

Der positive Fall ist die Regel und nicht die Ausnahme. Dann erfolgt die Leistung entweder durch eine einmalige Zahlung, wie zum Beispiel bei der Todesfallversicherung, oder durch eine monatliche Rentenzahlung bis zu einem definierten Alter, wie zum Beispiel bei der Berufsunfähigkeitsversicherung.

Oft ist es aber mit dem Geld allein nicht getan. Mit zusätzlichen Services und Assistance-Leistungen kann der Lebensversicherer die versicherte Person nach einem Schadenfall auch bei der Rehabilitation und ihrem „neuen Leben“ unterstützen. Viel besser wäre es natürlich, wenn der Lebensversicherer den Kunden bereits dabei unterstützt, dass der Schadenfall erst gar nicht eintritt („Prävention“).

Ein Lebensversicherer muss Lebensbegleiter werden!

Bei den Services rund um eine Risikoversicherung liegt aber derzeit noch viel Potenzial brach. Die Lebensversicherer haben noch nicht verstanden, dass sie die große Chance haben, zum „Lebensbegleiter“ des Kunden zu werden.

Ein paar Fakten zur Berufsunfähigkeitsversicherung

Die Wahrscheinlichkeit, berufsunfähig zu werden, ist mit rund 25 % sehr hoch.* Statistisch gesehen wird jeder Vierte im Laufe seines Arbeitslebens mindestens einmal berufsunfähig. Im Jahr 2019 standen rund 17 Millionen Verträge, die gegen eine Invalidität absichern, 45 Millionen Erwerbstätigen gegenüber.*

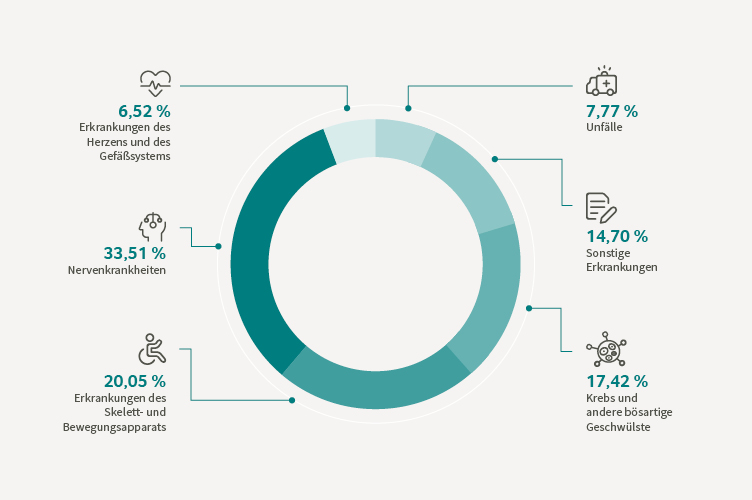

Aktuell sind rund 34 % aller Fälle von Berufsunfähigkeit auf psychische Leiden zurückzuführen. Hierzu zählt zum Beispiel „Burn-out“. Danach folgen Leiden am Bewegungsapparat mit 20 % und Krebserkrankungen mit 17 % (Abbildung 1).

Oft wird über die Annahmequoten bei der Berufsunfähigkeitsversicherung diskutiert. Die Annahmequote besagt, wie viele der Anträge vom Lebensversicherer tatsächlich angenommen werden. Es wird häufig behauptet, dass die Lebensversicherer nur die „gesunden“ Antragsteller ins Kollektiv aufnehmen wollen.

Betrachtet man die Statistiken, so scheint es, dass die Annahmequoten in der Berufsunfähigkeitsversicherung viel besser als ihr Ruf sind: Etwa drei von vier BU-Anträgen werden ohne Erschwernis (Preiszuschlag oder Ausschluss) angenommen (Abbildung 2).

Allerdings ist kritisch zu ergänzen, dass nach der anonymen Risikovoranfrage der Großteil der problematischen Fälle bereits „vom Tisch“ ist. Für diese Fälle wird dann gar nicht erst ein Antrag gestellt. Die Dunkelziffer der abgelehnten oder nur mit Erschwernis aufgenommenen Personen wäre also bei Berücksichtigung dieser Fälle viel höher.

Aus diesem Grund lohnt sich der Abschluss einer Berufsunfähigkeitsversicherung besonders in jungen Jahren. Schüler, Azubis und Studierende leiden eher selten unter Vorerkrankungen, die zu einem Preisaufschlag oder zu Ausschlüssen führen können.

Die Grundfähigkeitsversicherung ist (k)eine billige Berufsunfähigkeitsversicherung

Eine Grundfähigkeitsversicherung leistet, wenn die versicherte Person bestimmte elementare Fähigkeiten verliert. Als elementare Fähigkeiten gelten zum Beispiel Sehen, Hören, Sprechen, Gehen und der Gebrauch der Hände.

Wann genau eine der im Vertrag versicherten Fähigkeiten als verloren gilt, wird in den Versicherungsbedingungen definiert. Diese Bedingungen unterscheiden sich von Anbieter zu Anbieter. Unterschiedlich kann dabei auch sein, wie viele der definierten Fähigkeiten die versicherte Person verlieren muss, damit die Grundfähigkeitsversicherung leistet.

Das Prinzip der Grundfähigkeitsversicherung ist einfach, die konkreten Bedingungen der Lebensversicherer sind es häufig leider nicht.

Verliert die versicherte Person die vertraglich vorausgesetzte Anzahl an Fähigkeiten für mindestens einen bestimmten Zeitraum, zum Beispiel sechs oder zwölf Monate, dann zahlt die Grundfähigkeitsversicherung die dafür vereinbarte Rente.

In diesem Sinne kann die Grundfähigkeitsversicherung als eine Art Alternative zur Berufsunfähigkeitsversicherung gesehen werden. Vor allem dann, wenn die Berufsunfähigkeitsversicherung, wie zum Beispiel für Handwerker, sehr teuer ist und nicht in Frage kommt.

Die Grundfähigkeitsversicherung bietet allerdings auch einen deutlich geringeren Schutz. Im Gegensatz zur Berufsunfähigkeitsversicherung sichert sie nicht die Arbeitskraft an sich, sondern nur bestimmte Fähigkeiten der versicherten Person ab.

So kann es zum Beispiel der Fall sein, dass eine versicherte Person zwar nicht mehr laufen oder stehen, dafür aber noch sitzen kann. Je nach Ausgestaltung der Grundfähigkeitsversicherung wird in diesem Fall dennoch keine Rente gezahlt. Oder noch ein anderer Fall: Aufgrund einer schweren Erkrankung kann die versicherte Person zwar beeinträchtigt sein, solange sie aber nicht die definierten Grundfähigkeiten verliert, zahlt auch hier die Grundfähigkeitsversicherung einfach nicht.

Wichtig ist auch zu wissen, dass je nach Anbieter bei einer Grundfähigkeitsversicherung psychische Erkrankungen nicht abgedeckt sind. Diese sind immerhin die häufigste Ursache für eine Berufsunfähigkeit (Abbildung 1).

Die Grundfähigkeitsversicherung sichert also im Vergleich zu einer Berufsunfähigkeitsversicherung grundsätzlich weniger ab. Das Leistungsspektrum ist daher weniger umfänglich als bei einer Berufsunfähigkeitsversicherung. Folglich ist der Beitrag bei der Grundfähigkeitsversicherung auch geringer.

Auch bei Risikoversicherungen spielt die Kapitalanlage eine Rolle

Im Zuge von sinkenden Rechnungszinsen sind über die letzten Jahre die Prämien bei Risikoversicherungen stetig gestiegen. Dies liegt daran, dass bei der Preiskalkulation auch bei Risikoversicherungen ein Rechnungszins verwendet wird. Dieser darf höchstens dem Höchstrechnungszins, derzeit 0,25 % p. a., entsprechen.

Pauschal kann man sagen: Je niedriger der Rechnungszins ist, desto teurer werden Risikoversicherungen.

Investmentorientierte Risikoversicherungen sind eine Alternative zur klassischen Kalkulation. Dabei wird nicht mit dem klassischen Rechnungszins („Garantiezins“) kalkuliert und die Kapitalanlage wird auch nicht über das konventionelle Sicherungsvermögen („Deckungsstock“) abgebildet. Stattdessen kommt eine vom Kunden gewählte Kapitalanlage zum Einsatz: Investmentfonds und ETFs.

Die Prämie wird bei der investmentorientierten Risikoversicherung auf Basis einer Annahme zur Wertentwicklung der ausgewählten Kapitalanlage, zum Beispiel 3 % p. a., berechnet. Der Vorteil der investmentorientierten Risikoversicherung liegt damit auf der Hand: Der Kunde zahlt eine deutlich niedrigere Prämie, die sogar im Vertragsverlauf weiter fallen kann, wenn die Kapitalanlage sich besser als angenommen entwickelt.

Tabelle 1 illustriert das Prämienniveau bei einer investmentorientierten Risikoversicherung am Beispiel einer Todesfallversicherung. Auf Basis verschiedener Annahmen zur Wertentwicklung der Kapitalanlage wird das Prämienniveau der investmentorientierten Risikoversicherungen mit dem einer klassischen Kalkulation verglichen. Dabei ist stets die klassische Kalkulation das Ausgangsniveau (100 %).

Die Tabelle zeigt: Je höher die Annahme zur Wertentwicklung ist, desto niedriger ist das Preisniveau. So liegt beispielsweise bei der Vertragskonstellation 3 das Prämienniveau bei der investmentorientierten Kalkulation mit einer Annahme einer Performance der Kapitalanlage von 6 % p. a. bei 51 % im Vergleich zur klassisch kalkulierten Prämie. Der investmentorientierte Ansatz halbiert in diesem Fall also die Prämie. Bei einer Annahme einer Performance der Kapitalanlage von 3 % p. a. liegt das Prämienniveau mit 72 % auch noch deutlich unterhalb der klassischen Kalkulation.

| Vertragskonstellation | Prämienniveau | |||

|---|---|---|---|---|

| Klassische Kalkulation (0,25 % p. a.) | Investmentorientierte Kalkulation (3 % p. a.) | Investmentorientierte Kalkulation (6 % p. a.) |

||

| 1 | Eintrittsalter = 20 Jahre Laufzeit = 20 Jahre | 100 % | 93 % | 86 % |

| 2 | Eintrittsalter = 40 Jahre Laufzeit = 20 Jahre | 100 % | 89 % | 78 % |

| 3 | Eintrittsalter = 20 Jahre Laufzeit = 40 Jahre | 100 % | 72 % | 51 % |

Auch bei den anderen Vertragskonstellationen zeigen sich teils deutlich niedrigere Prämien im investmentorientierten Ansatz.

Die investmentorientierte Kalkulation ist gerade bei der Berufsunfähigkeitsversicherung spannend, da diese für manche Berufsgruppen in der klassischen Kalkulation kaum erschwinglich ist.

Doch was passiert, wenn sich die Kapitalanlage schlechter als angenommen entwickelt? Natürlich darf der Nachteil der investmentorientierten Risikoversicherung nicht verschwiegen werden: Schneidet die Kapitalanlage schlechter als kalkuliert ab, muss die Prämie entweder erhöht oder müssen die Leistungen aus dem Vertrag reduziert werden. Anderenfalls droht das Ende der Police, denn ohne eine Anpassung des Vertrags wäre dessen Fortführung ein Verlustgeschäft für den Lebensversicherer und sein Kollektiv.

Dennoch kann eine investmentorientierte Risikoversicherung sinnvoll sein. Gerade bei der Berufsunfähigkeitsversicherung, die doch für manche Berufsgruppen in der klassischen Kalkulation kaum erschwinglich ist, kann diesen Berufsgruppen durch die investmentorientierte Kalkulation eine bezahlbare Lösung angeboten werden.

Anstelle des reinen investmentorientierten Ansatzes kann auch bei der Risikoversicherung eine bekannte Alternative zur Klassik und zur fondsgebundenen Rentenversicherung zum Einsatz kommen. Dadurch kann der beschriebene Nachteil einer Prämienerhöhung oder Leistungskürzung deutlich abgefedert werden.

Wie schön wäre es doch, wenn es eine Police gäbe, die einfach alle biometrischen Risiken für die aktuelle Lebenssituation des Kunden sinnvoll abdeckt. Geht nicht? Geht doch!

Die All-Risk-Police: eine für alles, jeden und immer

Anstelle eine noch bessere Berufsunfähigkeits- oder Grundfähigkeitsversicherung zu entwickeln, sollten sich die Lebensversicherer lieber fragen, wie sie die Risikoabsicherung aus Kundensicht noch besser und einfacher machen können.

Die Zukunft der Berufsunfähigkeitsversicherung liegt nicht in einer besseren Berufsunfähigkeitsversicherung.

Egal, ob ein Kunde seine gesamte Risikovorsorge – zum Beispiel eine Todesfallversicherung, eine Dread Disease-Police und eine Berufsunfähigkeitsversicherung – bei einem oder mehreren Lebensversicherern hat: Jede dieser Absicherungen stellt eine separate Police mit einem separaten „Eigenleben“ dar.

Will der Kunde aufgrund einer wechselnden Lebenssituation, zum Beispiel Hochzeit, Scheidung, Nachwuchs, Arbeitslosigkeit oder Immobilienerwerb, sein Absicherungsniveau bei den Policen anpassen, so muss er dies bei allen Policen einzeln tun. Im Zweifel ist die jeweilige Anpassung gar nicht bei allen Policen möglich.

Risikovorsorge nach dem Lego-Prinzip: die All-Risk-Police

Was ein Kunde braucht, ist eine einzige Absicherung seiner biometrischen Risiken. Der Kunde braucht die „All-Risk-Police“. Diese All-Risk-Police deckt die üblichen biometrischen Risiken ab und ist modular aufgebaut. Die einzelnen Absicherungen können individuell und als Ganzes angepasst werden. Je nach Bedarf können die einzelnen Absicherungsmodule ein- bzw. auch wieder ausgeschaltet werden.

Die All-Risk-Police funktioniert wie ein Lego-Baukasten, und das eben nicht nur bei Abschluss, sondern während der gesamten Laufzeit. Hat ein Kunde diese Police – in welchem Alter auch immer – abgeschlossen, so hat er bis zu seinem Tod keinen Bedarf mehr, eine andere Risikoversicherung abzuschließen. Das ist die maximale Kundenbindung.

Die All-Risk-Police erlaubt eine maximale Kundenbindung.

Die neue Servicewelt des Lebensversicherers rundet die All-Risk-Police ab. Der Lebensversicherer unterstützt seinen Kunden nicht nur beim Eintritt eines Schadenfalls durch eine schnelle Leistungsprüfung und eine Hilfe bei der Rehabilitation, sondern auch bei der Vermeidung und Minimierung von Risiken („Prävention“).

Ein Lebensversicherer hat traditionell sowohl im Rahmen von Risiko- als auch bei Rentenprodukten kaum (positive) Kundenkontakte. Ist eine Versicherung einmal abgeschlossen, erhält der Kunde einmal im Jahr eine nicht immer verständliche Information über den Stand seines Vertrags.

Dank moderner Technologie (Fitness- und Gesundheits-Tracker, Smartphone) kann sich das ändern. Mit Technologie ausgestattet, könnte die All-Risk-Police mit Services rund um einen gesunden Lebensstil angereichert werden. Der Versicherer kann dann, natürlich nur mit Einverständnis des Kunden, Daten sammeln, die er für ein besseres Kundenverständnis nutzen kann. Und der Kunde kann dank der Daten und der Hilfe des Lebensversicherers eine aktive Rolle beim Monitoring und Aufrechterhalten seiner Gesundheit einnehmen.

Der Lebensversicherer wird zum Lebensbegleiter!

Diese nachhaltige Vernetzung mit seinen Kunden ermöglicht zudem völlig neue Möglichkeiten in der Kommunikation, wahrlich eine der gravierenden Schwachstellen eines Lebensversicherers.

Schöne neue Welt oder das nächste Level der Lebensversicherungsbranche? Wir werden sehen!