Größere Renditechancen und Flexibilität

Garantien geben Sicherheit. Deshalb sind sie bei Produkten zur privaten Altersvorsorge ein wichtiges Kriterium. Der Nachteil: Garantien gehen mit geringeren Renditechancen einher. Zudem schränken sie die Flexibilität beim Zugriff auf das eingezahlte Kapital ein. Gibt es einen Mittelweg?

Wer die Garantie im Portfolio auf ein notwendiges, ins Marktumfeld passendes Niveau absenkt und das Portfolio um Fondsanteile ohne Garantie ergänzt, sorgt für ein ausgewogenes Verhältnis zwischen Sicherheit und Renditechancen. Die Vorteile: Es ergeben sich höhere Renditechancen im anhaltenden Niedrigzinsumfeld und eine größere Flexibilität im Hinblick auf notwendige Entnahmen.

Typgerechte Portfolios

Durch die Wahl von Fonds mit unterschiedlicher Ausrichtung können Kunden im Rahmen ihrer Anlagestrategie individuelle Akzente setzen. Sie müssen sich nicht zwischen einer rein sicherheits- oder einer rein renditeorientierten Strategie entscheiden. Mit einer individuellen Zusammenstellung von Fonds lässt sich die Altersvorsorge genau nach den Wünschen, Zielen oder persönlichen Vorlieben des Kunden konfigurieren.

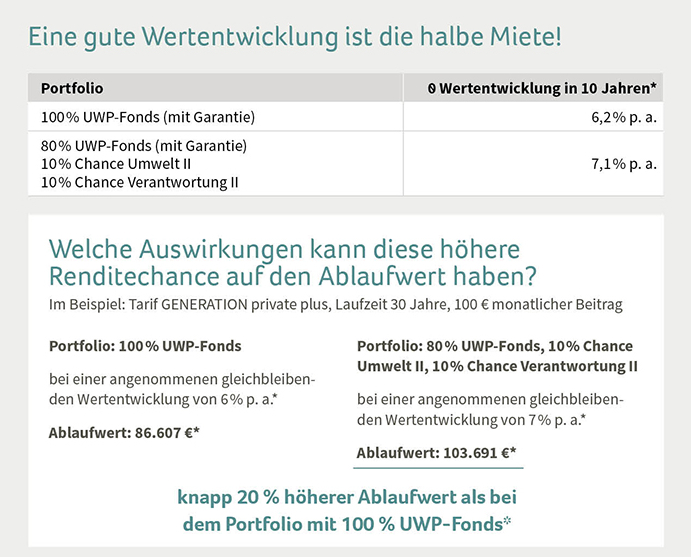

Auswirkung auf die Ablaufleistung

Das folgende Rechenbeispiel stellt zwei Anlagestrategien gegenüber: ein Portfolio mit 100 % UWP-Fonds (Fonds mit Garantie) und ein Portfolio, das Garantien mit nachhaltigem Investment verbindet und größere Renditechancen bietet.

Mit unseren Vorschlägen für Fondskombis machen wir es Ihnen leicht, das passende Portfolio für Ihre Kunden zu finden.